はじめに

前回の記事ではフットプリント(footprint)チャート手法を紹介しました。

- フットプリントチャート手法トレーディングガイド

今回はボリュームプロファイル(Volume Profile)について説明します。

マーケットでは様々な種類に加え、それぞれ異なった値動きをしていますが、そもそもマーケットでの価格形成を決めるのは、時間、価格、出来高の3つの要素です。

その中でも出来高(Volume)は非常に大きな情報を持っています。なぜなら市場参加者の興味の大きさを知ることができるためです。

出来高の影響はとても大きく、出来高は価格に先行するといわれるように、大きな出来高が発生すればトレンドが発生する可能が高くなります。

また、巨大な出来高が発生した場所は多くの市場参加者がいたことも表すため、重要な節目として将来のサポート、レジスタンスとなり得ます。

ただ、一般的な出来高インジケーター単体では売買の活性度をバーごとではわかっていても、どの価格レベルが最も高かったのか低かったのかを探ることは難しいです。

これはローソク足などのバー単体でも同様で、熟練のトレーダーはプライスアクションを用いて推測を行いますが、各価格レベルでどのような売買が行われたかを読み解くことはできません。

では、もしY軸(価格)およびX軸(時間)の領域内での売買の大きさを正確に分析できるならばどうでしょうか。それは単なるプライスアクションや水平線などに比べ、大きな知見をもたらすに違いありません。

これを可能にしてくれるのがボリュームプロファイルであり、各エリアでの時間と価格を合わせた領域での売買活性度を視覚的に表示してくれます。

ボリュームプロファイルとは

ボリュームプロファイルの元であるマーケットプロファイル(Market Profile)は、1980年代にPeter Steidlmayer氏によって開発されました。

1963年からシカゴ商品取引所(CBOT - Chicago Board of Trade)の先物トレーダーだった彼は、より深い市場の洞察を得る方法としてマーケットプロファイルを生み出しました。

当初、マーケットプロファイルはCBOTのトレーダーのみが利用していましたが、時間が経つにつれて一般人も利用できるようになっていきます。

彼の著書にはTradingwithMarketProfileがあり、実際に読むことが可能です。

- Steidlmayer Markets Trading Market Profile

ボリュームプロファイルは指定された時間の間隔(何分でも)と出来高を合わせた分析が行われます。これにより、その時間での重要な取引を迅速かつ容易に判断することができます。これは、日中の価格が主にどこに位置していたのか、そしてどの価格レベルがその時点で公正とみなされていたのかが分かります。

ただし、外国為替市場(FX)のように正確な出来高を把握できないケースでは、出来高ではなく売買回数を意味するTick(ティック)数をもとに分析を行います。

次にボリュームプロファイルを構成する際に重要となる複数の要素を紹介していきます。

ボリュームプロファイルの構成要素

Point of Control (POC)

ポイントオブコントロールは設定された期間内で最も取引量の多いエリアを指し、その時点で最も公正とされる価格を意味しています。

そしていわゆる節目とも呼ばれる場所であるため、最も監視する必要のある領域です。

突破テストの壁として何度も機能する傾向があることから、これをサポートまたはレジスタンスエリアとして用いられます。

このうち、一度も突破テストされていないPOCはNaked POCと呼ばれます。

なお、POCがティック数で計測されている場合には、出来高の最も多いエリアはVPoC(Volume Point of Control)と呼ばれる要素で表されます。

High Volume Nodes (HVN)

ハイボリュームノードはPOCに次いで売買が多いエリアです。

POCに比べて強力ではありませんが、取引活動が多いことは事実であるため、無視はできない場所です。

Low Volume Nodes (LVN)

ローボリュームノードは指定された期間で売買が少なかったエリアを表します。

この場所は流動性が欠如しているため、通過する際には迅速に行われますが、場合によってはその穴を埋めるために大きな売買が発生する可能性もあります。

Value Area(VA)

バリューエリアは指定された期間での主な取引範囲です。正規分布をもとにデフォルトでは70%に設定されています。

つまり、取引の70%がバリューエリアに集中していることを表します。

VA内での高値安値はそれぞれValue Area High、Value Area Lowと呼ばれます。

Unfair High(Low)

アンフェアハイおよびアンフェアロウはバリューエリアの高値と安値を超えた場所を指します。

基本的にバリューエリアは市場が公正であると認識した場所であるため、そこに留まろうとする性質があります。

そのため、現在価格がアンフェアハイ(過大に高い)、アンフェアロウ(過度に安い)にあった場合には、バリューエリアへと戻る力が働きやすくなっています。

Initial Balance

イニシャルバランスは計測開始初期での場所です。

他にもOpening Rangeとも呼ばれます。

この場所は最初の価格レンジであることから、サポートおよびレジスタンスとして機能します。

Time Price Opportunity(TPO)

一部取引ツールでは、指定期間内(1日間が主)にマーケットで費やされた時間を各価格レベルで、大文字および小文字のアルファベットで表示しています。

これをTPOチャートと呼び、一定の時間間隔ごとにアルファベットが順に更新されていきます(指定期間が1日であれば30分か1時間ごと)。

このうちAおよびBの部分はイニシャルバランスに該当します。

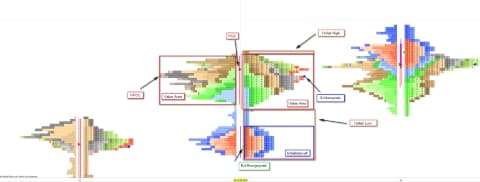

ボリュームプロファイルのパターン

ボリュームプロファイルには複数のパターンが存在しています。

初めの頃はランダムなものであると見えるかもしれませんが、マーケットの方向性、サポートとレジスタンスのゾーン、リバーサル(勢力逆転)エリアなどが発生するパターンが存在しています。

そのようなマーケットの状態を正しく読み取ることができることで、現在の市場に対する新たな知見を獲得できるでしょう。 P字型のボリュームプロファイルは一般的に市場が急激に上昇したあと、その場所で売買のバランスが取れるような期間が定着したときに発生します。 P字型では下部は細長いため、出来高やそこでの経過時間が少ないことを表します。逆に上部は広いため、適正な価格に達して取引が活発になったことを表します。 P字型プロファイルは上昇トレンド時によく見られますが、下降トレンドの終わりにも同様の形を示し、ショートカバーが発生している可能性を示すこともあります。 ショートカバーは通常、市場における一時的な強さとみなされるため、P字型プロファイルは強気のシグナルと解釈することができます。 b字型のボリュームプロファイルは、マーケットが急激に下落した後、その場所で売買バランスが落ち着いたときを表しています。 このパターンの特徴として、上部では出来高と経過時間が少なく、価格のバランスが保たれていないことを表しています。下部の幅が広い部分は買い手と売り手の間でバランスを取ったことを表しています。これはP字型とは逆になっています。 また、P字型とは異なり、b字型は買い手(ロング)の清算の結果として発生することがあります。P字型がショートカバーを表しているのに対し、b字型は市場のバランスが売りへと傾くパターンを示しています。 これは一般的に下降トレンド時に見られますが、上昇トレンド時にb字型が見られた場合は、反転を示唆する可能性があります。 そしてb字型は買い手が市場から退場することを表しているため、一般的には弱気のシグナルとして理解されています。 b字型によるレンジ脱却時のブレイクアウトの範囲は、イニシャルバランスの2倍以上が理想です。 なお、Pおよびb字型は合わせてNormal Variation Dayとも呼ばれます。 D字型のボリュームプロファイルではVAとPOCはボリュームプロファイルの中央に近い位置にあります。つまり売買バランスが均衡している状態です。 多くの場合、D字型ではその日のレンジはイニシャルバランスの時点で既に形成されています。ただ、このプロファイルはかなりバランスが取れていますが、より幅広いイニシャルバランスが存在しています。TPOチャートの場合、バリューエリアの上下にはシングルプリント(単一のアルファベットのみ)が多く見られます。これは、その価格レベルでの滞在が非常に短い時間であったことを意味します。 一部の人々はD字型を見た場合に買い手も売り手も積極的ではなかったため、明確な方向性を持たない、ぎこちないまたは横ばいの市場と解釈するかもしれません。しかし、オーダーフローを注意深く観察することで、機関投資家などの大きな参加者(クジラ)がポジションを構築してどちらかの方向にブレイクアウトする可能性を期待できると予測することも可能です。 D字型である単一分布(Single Distribution)の特徴の一つは、ベル(Bell)曲線または正規分布(Normal Distribution)曲線の原理に沿った対称構造で、これは偶然作られた形ではありません。 ボリュームプロファイルの研究をさらに深く掘り下げるとき、統計と確率論の背後にあるバックボーンの1つであるベル曲線を理解することは不可欠です。 統計の自然法則の例として、コインを投げることから生じるランダムな行動を繰り返し増やした場合、チャートはベル形の曲線の中心に向かうような結果が顕著に表れます。これは中心極限定理(Central Limit Theorem)として知られています。 ボリュームプロファイルも同様であり、D字型(単一分布)が見られる場合にそれは正確に機能します。 ボリュームがN=注文回数(人間またはアルゴが取引を行う回数)だけ増加し続けると、統計に標準偏差が作成され、形がより顕著になります。 これはボリュームの68%以上が1標準偏差(青)の下に蓄積され、ボリュームの95%が2標準偏差(赤)内に収まることを意味します。 これにより、ボリュームプロファイルのバリューエリアが70%になる傾向がある理由を理解できます。 正規分布を上手く利用することで平均回帰戦略を使ってトレードすることも可能です。 なお、有名なテクニカルインジケーターであるボリンジャーバンドですが、ぱっと見は正規分布によるグラフを使っているように見えるものの、これは終値を元にしたデータで構築されていることから、再現性のある正規分布にはなっていません。 そのため、σ2や3を超えたから確率的には戻るという指摘は全くの誤りです。 IもしくはL字型のボリュームプロファイルは、市場のバランスが大きく崩れている状態のことを表します。つまりは一種の強い上昇もしくは下降トレンドです。 迅速に価格移動を行うため、各価格レベルでのTPOの表示数は少なくなり、TPOが5以上になることはほとんどありません。 そしてVAが非常に大きくなることも多いため、結果としてトレードした際の値幅も大きくなります。 B字型は、特定の期間内に2つのD字型の分布が発生した場合に発生します。 基本的にバリューエリアとPOCは1つしかありませんが、オーダーフロートレーダーの中にはプロファイルを2つのDエリアに分け、それぞれにバリューエリアを設定する人もいます。 B字型では一般的にトレンドの継続と解釈されますが、どちらのPOCがより優勢であるかに注意することが重要です。つまり、プロファイルの上部と下部のどちらでアクティビティが最大であるのかです。 B字型が構築される際にはバランスのとれたイニシャルバランスが形成されており、そのあと時間経過により、価格は現在のバリューエリアから別の方向に移動します。これは数枚のTPOシングルプリントを通して起こることが多く(迅速に移動)、そのあとに第2のバリューエリアが形成されます。 ニュートラル・デイではバランスが取れた形をしていますが、D字型よりもイニシャルバランスが少ない状態を持っています。 これは大抵、祝日や重要な経済指標が発表される前であり、レンジの範囲が極端に狭くなることがよくあります。 つまり、マーケットに参加する人々の不足によって流動性の欠如が発生し、大半のトレーダーに退屈な値動きをもたらします。 これは特に長い時間枠を持ったトレーダーへの優位性が明らかに失われています。 ニュートラル・デイ・センターは、イニシャルバランスがD字型よりも小さい、バランスの取れたプロファイルを表しています。 このパターンでは長期トレーダー(主に取引量の大きいクジラ)の買い手と売り手、両方が存在します。両者は直接取引することはありませんが、デイトレーダーが彼らの仲介者として売買を行うことで機能します。レンジの拡大(ブレイクアウト)は高値および安値の両方で発生します。 前半は出来高が少なく退屈ですが、後半は出来高が多くなり、最終的に価格はプロファイルの中心付近で閉じることが多いです。 ニュートラル・デイ・センターはD字型よりも小さい、バランスの取れたプロファイルを構築する(Marketcalls) ニュートラル・デイ・エクストリームはイベントの発生日であり、つまり長期トレーダーの買い手売り手の両方が争う日によく見られます。 イニシャルバランスは両サイドで崩れますが、価格は高値もしくは安値の端で閉じられます。 前半は取引量の少ないトレーダーが中心となり、その後は力を持った長期トレーダーが巨大な取引によって両サイドのイニシャルバランスを崩しにかかります。P字型

b字型

D字型(Normal Day)

正規分布

IもしくはL字型(Trend Day)

B字型(Double Distribution Day)

Neutral Day(Non-Trend Day)

Neutral Day Center

Neutral Day Extreme

市場参加者の反応

これまで見てきたように、ボリュームプロファイル(マーケットプロファイル)では、市場参加者の反応を詳しく知ることができます。

ここでのポイントは以下の通りです。

- 現在の流れを誰がコントロールしているか

- 他のプレイヤーはどれくらいか

- 市場は何をしようとしており、市場はどの方向に向かおうとしているか

- その方向へ向かうのに市場は成功しているのか、効率的か

- 市場が試そうとする、あるいは再訪しようとする重要なレベルは何か

そして積極的な行動(買いや売り)なのか、一定のレベルでの単なる反応なのかを区別することも重要です。

通常、積極的な行動はより攻撃的な反応となります。 また、前回のバリューエリアの上と下、どちらが優勢になるかも重要です。

主導権を持った買い手(売り手)は昨日のバリュー・エリアの上(下)で発生し、エントリーする機会を待っていただけの受動的な買い手(売り手)よりも、自分の行動に大きな確信を持っています。

相場が前回のバリューエリアを外れたとき、その時生じた不安定さはバリューエリアに戻ることで解消されるのか、それともトレンドが継続するのかを見極めることがトレーダー最大の課題です。

おわりに

ボリュームプロファイルは従来のインジケーターやチャートでは得ることのできない、マーケット内部への優れた洞察をもたらします。

ただし、フットプリントの記事でも話したようにそれは聖杯ではなく、ボリュームプロファイル単体だけ使ったとしても大きな利益をあげることは難しいでしょう。

けれども多くのトレーダーにとって、需給の流れを読み解くことができるオーダーフローツールのひとつである、ボリュームプロファイルは有益なものであることに変わりありません。

使いはじめは少しわかりにくくとも、短いトレーニング期間で簡単に理解することが可能であり、更に応用することができたとき、それはあなたにとって大きな戦力となります。

参考資料

- Market Profile : Different Types of Profile Days

- Market Profile (2021) Der Fingerabdruck des Marktes

- How to Read Volume Profile Structures

- Understanding the 4 Common Volume Profile Shapes

- Bollinger Bands Statistics in Trading

- ボリンジャーバンドの標準偏差99.7%の確率論は成り立たない